BBVA ha presentado este viernes ante la Comisión Nacional del Mercado de Valores (CNMV) la solicitud de autorización de la oferta pública de adquisición (OPA) sobre Banco Sabadell que había anunciado hace unas dos semanas, según ha informado la entidad al organismo supervisor.

La autorización de la CNMV es uno de los pasos previos que necesita el banco para poder lanzar la OPA. También requiere de autorización del Banco Central Europeo (BCE) y de la Comisión Nacional de los Mercados y la Competencia (CNMC).

Según recoge el documento presentado este viernes, BBVA notificará también la concentración económica resultante de la oferta a las autoridades de defensa de la competencia en Francia y Marruecos. Tras un análisis, BBVA ha concluido que no necesita la autorización de la Reserva Federal de Estados Unidos ni del Departamento de Servicios Financieros del Estado de Nueva York o la Oficina de Regulación Financiera de Florida.

BBVA también indica que presentará ante la CNMV documentación "acreditativa" de que tiene garantías suficientes para hacer frente a la oferta. Para ello, BBVA ha decidido convocar una junta general de accionistas para decidir sobre la emisión de nuevas acciones para poder realizar el canje por los títulos de Sabadell.

La oferta se dirigirá a un total de 5.440.221.447 acciones ordinarias de Banco Sabadell, de 0,125 euros de valor nominal cada una, todas ellas pertenecientes a una misma y única clase y serie.

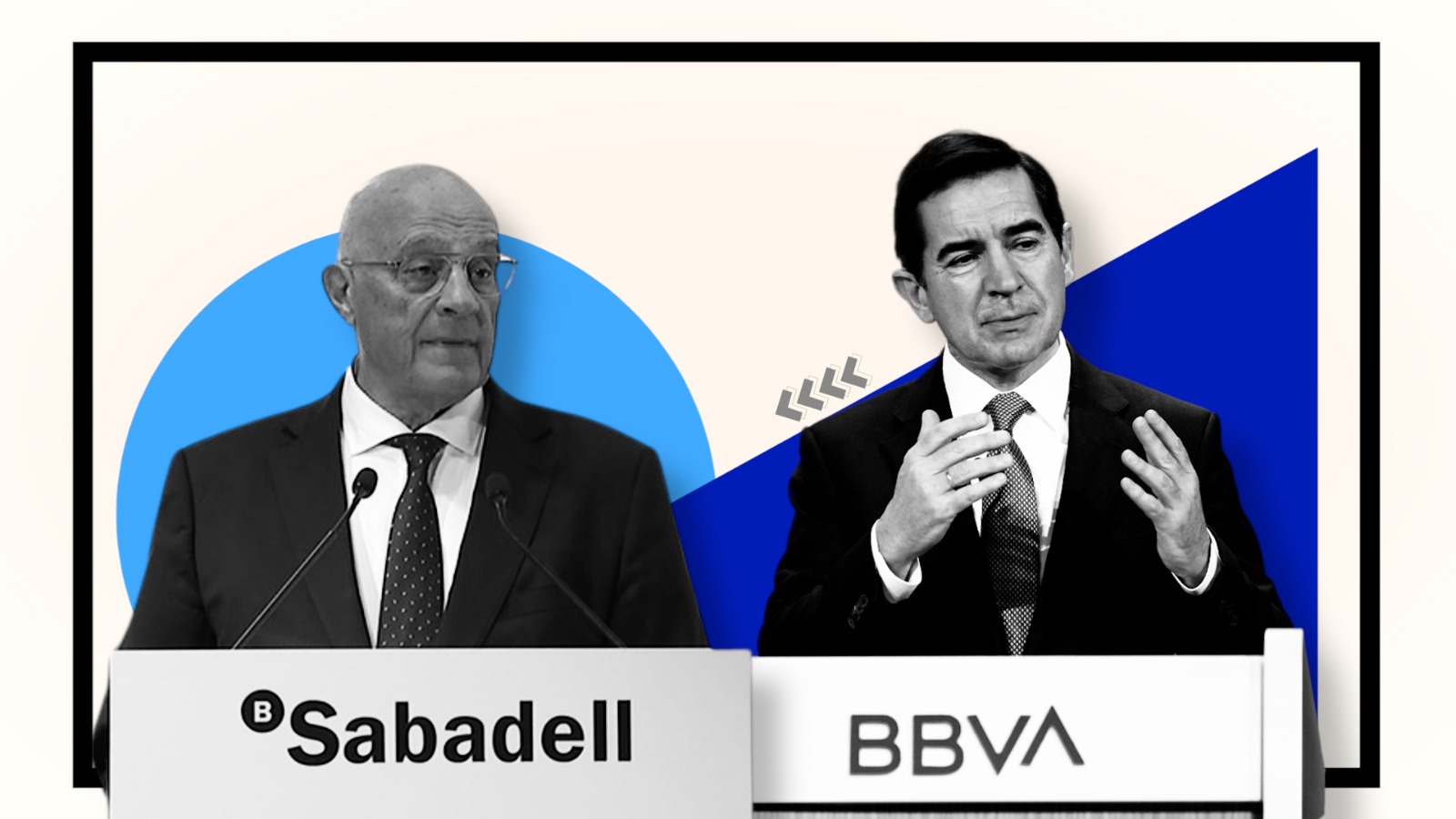

Sabadell rechaza la opa de BBVA

Desde Banco Sabadell han rechazado tajantemente la propuesta de BBVA. La última vez en que han mostrado este rechazo fue este jueves, cuando justificación su rechazo a la opa hostil lanzada por BBVA porque le expone a “múltiples incertidumbres”, entre ellas “la posible pérdida de personal cualificado”, clientes y oportunidades futuras de negocios.

En un informe de 954 páginas publicado en la CNMV, llamado "Documento de Registro Universal", el banco ha alertado de que puede haber personal cualificado que opte por buscar otras oportunidades profesionales ante el riesgo de que la opa salga adelante.

En este documento, el banco que preside Josep Oliu ha asegurado que actualmente "no es posible prever la duración del proceso de revisión regulatoria y autorización por la CNMV de la opa", si bien recuerda que BBVA lo ha estimado "entre 6 y 8 meses" y ha añadido que tampoco es posible prever el resultado de esta oferta, sobre la cual decidirán los accionistas del Sabadell.

La oferta de BBVA

BBVA ofrece a los accionistas de Sabadell un canje de un título nuevo por cada 4,83 de Sabadell, la misma oferta que había propuesto la semana pasada al consejo de administración de la entidad catalana, lo que constituía una prima del 30% sobre el precio de cierre de ambas entidades del pasado 29 de abril.

Los accionistas de Banco Sabadell tendrán un 16% de participación en la entidad resultante. El precio equivalente de la contraprestación en efectivo es de 2,12 euros por acción de la entidad de origen catalán.

BBVA prevé que el cierre de la operación se lleve a cabo en un periodo de entre seis y ocho meses, una vez reciba las autorizaciones necesarias.

Síguenos en WhatsApp y recibe las noticias destacadas y las historias más interesantes