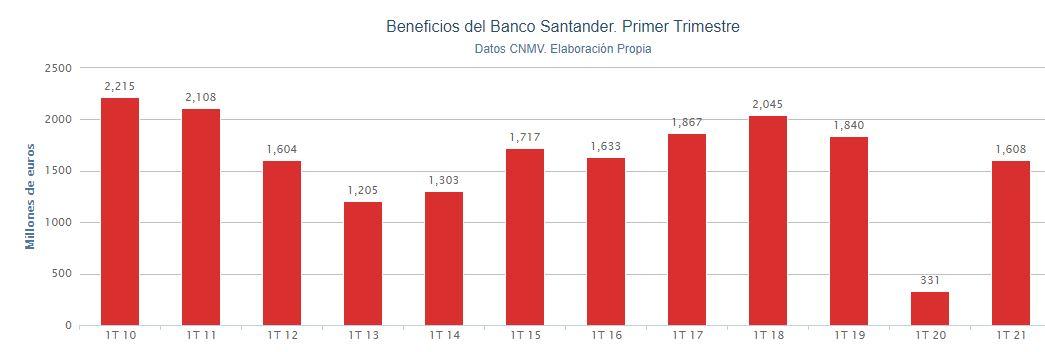

Banco Santander ha obtenido en el primer trimestre de 2021 un beneficio atribuido de 1.608 millones de euros, un 386% más frente al resultado de 331 millones el mismo periodo del año anterior, en el que se registró una provisión de 1.600 millones de euros a causa de la pandemia.

La entidad ha registrado en el primer trimestre un cargo neto por valor de 530 millones de euros correspondiente a los costes de reestructuración previstos para el conjunto del año, principalmente en Reino Unido y Portugal. Sin ese cargo, el beneficio ordinario en el primer trimestre del año fue de 2.138 millones de euros, un 50% más que en el último trimestre de 2020 y que compara con los 377 millones de euros del mismo periodo del año anterior.

Este es el mayor beneficio ordinario de Santander desde el segundo trimestre de 2010. El crecimiento de los volúmenes de negocio (un 2% en crédito y un 8% en depósitos) ha impulsado los resultados, con todos los negocios del grupo poniendo foco en la atención al cliente, el aumento de los ingresos, la gestión eficaz del margen de intereses y el control permanente de los costes.

Estos resultados muestran la importancia de la diversificación geográfica y de negocio de Santander: sus tres regiones, Europa, Norteamérica y Sudamérica, contribuyeron por igual al beneficio ordinario del grupo, con beneficios récord en Estados Unidos, gracias en parte al incremento del 13% de su margen neto (un 19% eliminando el impacto de las ventas de Puerto Rico y la cartera de Bluestem), y un fuerte crecimiento en Reino Unido.

Además, el beneficio ordinario de Santander Corporate & Investment Banking (Santander CIB) aumentó un 64%, hasta los 704 millones de euros. El margen de intereses creció un 5% gracias a que el nuevo crédito volvió a los niveles previos a la pandemia en Europa y Sudamérica, con un crecimiento del margen de intereses destacado en Reino Unido (+24%), España (+10%) y Brasil (+6%).

"Los resultados del primer trimestre muestran nuestra gran orientación al cliente y las ventajas de nuestra diversificación. Son buenos resultados en todas las regiones, destacando el fuerte crecimiento en Estados Unidos, Reino Unido y en banca corporativa y de inversión. Continuamos apoyando a nuestros clientes siendo parte de la solución a la respuesta a la pandemia, a la vez que mantenemos la fortaleza de nuestro balance", asegura la presidenta de Banco Santander, Ana Botín.

Cambios en la directiva

Además de los resultados, Banco Santander ha anunciado cambios en la estructura directiva del grupo, especialmente en la región de Europa para seguir avanzando en el desarrollo de One Santander. Estos nombramientos están sujetos a las correspondientes aprobaciones regulatorias. Santander España.

António Simões será consejero delegado de Santander España y continuará como responsable regional de Europa. Simões se incorporó a Santander en 2020 tras ocupar distintos puestos directivos en HSBC, donde fue consejero delegado en Reino Unido y Europa continental. Con su nombramiento como consejero delegado de Santander España, la estructura de gestión de Europa se alinea a la de las regiones de Norteamérica y Sudamérica, donde los responsables regionales también son consejeros delegados de un país.

Simões sustituye a Rami Aboukhair, que ha sido nombrado global head of Cards and Digital Solutions del grupo y reportará al consejero delegado del grupo, José Antonio Álvarez. Esta nueva función se crea para desarrollar el negocio de tarjetas en el contexto de la visión de One Santander.

El objetivo del banco es construir una plataforma de tarjetas única, moderna y flexible aprovechando la tecnología de PagoNxt. Ana Botín, presidenta de Banco Santander, ha afirmado: “Con One Santander, simplificaremos y mejoraremos nuestra atención al cliente aprovechando la fortaleza colectiva del grupo. Avanzamos a buen ritmo y con este cambio, que alinea el modelo de Europa al de las otras dos regiones, aceleraremos nuestra transformación".

En Santander Reino Unido, el actual consejero delegado, Nathan Bostock, pasará a ocupar una función global como head of Investment Platforms. Según informa el banco, ahora supervisará todas las plataformas de inversión propiedad de Santander o participadas por el banco que gestionan terceros, con foco en los negocios de alta rentabilidad que complementan a la banca tradicional y que se benefician de la escala y diversificación geográfica del grupo. El plan de sucesión para el nombramiento del nuevo consejero delegado de Santander UK está en marcha y Nathan Bostock permanecerá en su cargo hasta que se designe a un sucesor.

Los ingresos por comisiones se recuperan hasta niveles pre pandemia

Los ingresos por comisiones se recuperaron hasta los niveles previos a la pandemia gracias a la mayor actividad, al crecimiento en servicios y productos de mayor valor añadido, sobre todo en Santander CIB y seguros.

Los ingresos totales aumentaron un 8%, hasta 11.390 millones de euros. Gracias a ello y a la disciplina en el control de costes al banco pudo aumentar su beneficio antes de provisiones (margen neto) un 15%, hasta 6.272 millones de euros. Por su parte, los costes se mantuvieron estables como consecuencia de los planes de eficiencia que se han puesto en marcha, sobre todo en Europa.

La ratio de eficiencia mejoró hasta el 44,9%, es decir, 2,3 puntos porcentuales menos, lo que convierte a Santander en uno de los bancos globales más eficientes. En marzo de 2021, ya había expirado el 86% de las moratorias concedidas, con el 5% en fase 3. La cartera restante en moratoria asciende a 16.000 millones de euros (principalmente en España y Portugal), de los que unos 7.000 millones de euros expiran al final del segundo trimestre. Del total de créditos sujetos a moratoria, el 73% está garantizado.

Como consecuencia del aumento del ahorro de las empresas y las familias durante la pandemia, los recursos de clientes superaron el billón de euros por primera vez (1,01 billones). Los depósitos a la vista crecieron un 14%, hasta los 668.000 millones de euros, y los fondos de inversión subieron un 19%, hasta los 170.000 millones.

En comparación con diciembre de 2020, los depósitos a la vista crecieron un 2%, mientras que los fondos de inversión lo hicieron en un 3%. El uso de servicios digitales siguió acelerándose y se han superado los 44 millones de clientes digitales (+15% interanual), mientras que el 50% de las ventas se realizaron por canales online, en comparación con el 41% de hace un año.

Los clientes digitales superan los 44 millones

Los clientes vinculados superaron los 23 millones, un 9% más en los últimos 12 meses. Durante el primer trimestre, Santander culminó la compra de activos de Wirecard, que acelera la expansión de Getnet en Europa con mejoras en sus capacidades en comercio electrónico y con grandes comercios internacionales.

Getnet forma parte de PagoNxt, la nueva compañía, autónoma y nativa en la nube que el banco ha creado para unificar sus negocios de pago más innovadores. Getnet tiene más de 1,1 millones de clientes (comercios) en Brasil, México, Argentina y Chile, e iniciará su operativa en Europa en 2021 usando la infraestructura de Wirecard.

El foco en la vinculación del cliente y la inversión en digitalización han contribuido a que el banco se sitúe entre los tres mejores por satisfacción de cliente en seis de sus mercados, además de mejorarla eficiencia operativa.

La ratio de mora ha descendido cinco puntos básicos (pb) desde marzo de 2020, hasta el 3,20%, mientras que la ratio de cobertura cerró el trimestre en el 74%. El coste del crédito, es decir, lo que el banco provisiona en función de la pérdida esperada de la cartera, mejoró en 20 puntos básicos desde diciembre, hasta el 1,08%, gracias a las menores provisiones en el trimestre.

Estas provisiones se situaron en 1.992 millones de euros, un 43% menos que el primer trimestre del pasado año por aplicación de la normativa contable NIIF 9 (IFRS 9), que hace depender las provisiones de la mora esperada y las perspectivas económicas a largo plazo. Las provisiones acumuladas ascienden a 24.034 millones.

Botín: "El éxito de la vacunación es clave para la recuperación económica"

Botín se ha pronunciado también sobre la vacunación y asegura: "El éxito de la vacunación es clave para la recuperación económica. Confiamos en alcanzar nuestros objetivos para 2021, con la mejora en la ratio de eficiencia, la reducción del coste del crédito y el aumento de la rentabilidad". "La calidad crediticia es sólida y el capital se mantiene por encima de nuestro objetivo, lo que nos permite devengar el 40% del beneficio ordinario durante el año para remunerar a los accionistas una vez los supervisores lo permitan", continúa la responsable.

Por otro lado, la ratio de capital CET1 se incrementó en 72 pb en doce meses, hasta el 12,30%, por encima del rango objetivo del 11-12%. El colchón de capital CET1 frente al mínimo requerido es ahora de 345 pb, en comparación con los 189 pb de antes de la pandemia. En el trimestre, el banco volvió a mostrar una fuerte capacidad de generación orgánica de capital, al sumar 28 pb.

La entidad reservó 15 puntos básicos de capital para remuneración al accionista, equivalente a un 40% del beneficio ordinario del trimestre. El banco devengará el 40% del beneficio ordinario durante el año para el pago de dicha remuneración una vez los supervisores lo permitan.